Несмотря на то, что налоги на дачные постройки существуют в разных вариантах с прошлого века, несколько интернет-ресурсов заявили про новые дачные налоги 2018 года. Не будем забывать, что большая часть потенциальных налогоплательщиков этой категории составляют пожилые люди. По этой причине тема довольно болезненна для многих.

Речь шла о том, что теперь бедные дачники будут платить налог со всех построек, невзирая на их назначение и внешний вид. В первую очередь говорили о налоге на теплицы, бани, сараи и туалеты. Последний стал нарицательным для этой темы. В сети так называемый «новый» налог окрестили «налогом на туалеты».

Содержание статьи

- 1 Законодательство о налоговой базе

- 2 Какие объекты облагаются налогом

- 3 Регистрация построек

- 4 Налог на строения: сколько платить

- 5 Льготные категории

- 6 Порядок уплаты

- 6.1 Похожие статьи

Законодательство о налоговой базе

Так что же из сказанного — правда, а что является выдумкой? Во-первых, необходимо вспомнить о том, что налог на дачные постройки берет свое начало еще в 1992 году. Для того, чтобы выяснить налоговую базу, необходимо обратиться к законодательству.

Объектом налогообложения, согласно закону об имущественном налоге физлиц, на практике не изменился. Так же, как и прежде, им является любое недвижимое имущество:

- жилой дом;

- квартира;

- дача;

- гараж;

- иные строения.

Важным замечанием, сделанным в 1 и 2 статьях закона, является то, что такой налог платят только собственники. Собственностью считается только такие виды имущества, которые зарегистрированы в Росреестре. Раньше владелец после процедуры оформления получал Свидетельство о праве собственности. На сегодняшний день — юридически равноценную выписку из ЕГРН (Единого государственного реестра недвижимости).

Другими словами, налогом облагаются только то есть постройки, которые можно зарегистрировать в государственном кадастре и получить право собственности на них. Таковыми могут являться только капитальные строения.

Капитальные постройки отличаются от временных тем, что имеют прочен фундамент и долговременные цели для их использования. Есть несколько видов капитальных построек, однако главными являются жилые и нежилые. Все остальные постройки, которые представляют собой нестабильный внешний вид и непостоянные цели, относят к временным.

Статья 406 Налогового кодекса России (НК РФ) дополняет налоговую базу следующими объектами:

- объекты незавершенного строительства;

- совокупность построек, в которую входит один или более жилых домов;

- хозпостройки.

Осталось выяснить, о каких именно постройках идет речь. Действительно ли бабушки и дедушки будут платить с каждого ветхого строения, которое громко называется теплицей или сараем? Подробные разъяснения по этому поводу дают в средствах массовой информации представители Министерства финансов.

Какие объекты облагаются налогом

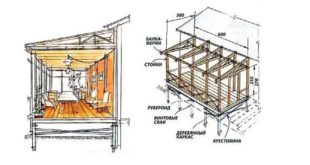

Инфографика: налог на дачные постройки в 2018 году

В феврале 2018 года Министерство финансов на своем официальном сайте опубликовал ответ на многочисленные вопросы, которые касаются налога на дачные строения. Из чего разъяснения попытаемся отыскать точный ответ на вопрос: что облагается налогом на дачном участке, а что — нет.

Сначала своего обращения Минфин определил многие материалы в сети по этой теме как недостоверные. Далее указывается, что налогообложение на хозяйственные постройки на дачных и садовых участках существует с 1992 года. Минфин не собирается вводить новый налог. Итак, налогом облагаются такие строения и хозпостройки как:

- Летняя кухня;

- баня;

- сарай, хозблок;

- Объект незавершенного строительства.

Правовой основой для чего служил Закон РФ «О налогах на имущество физлиц» (до 2015 года) и 32 глава НК РФ (после 2015 года). Для того, чтобы объект считался облагаемым налогом, он должен быть соответствующим образом зарегистрирован. Такая регистрация невозможна не имея участия федеральных служб Росреестра и подведомственного ему госкадастра. Право собственности оформляется только на то есть сооружения, которые являются капитальными. Таковыми считаются постройки, прочно связанные с землей. Основным признаком, по для которого можно это определить, является следующий. В случае, если перемещение постройки невозможно не имея ущерба для назначения этой постройки, то оно не подлежит регистрации.

На садовых участках есть огромное количество таких объектов:

- теплицы;

- парники;

- некапитальные сараи;

- бытовки;

- туалеты;

- прочее.

Они не подлежат регистрации, а значит — налогообложению. Это значит, что дачники могут больше не беспокоиться по поводу своих, частенько ветхих, построек.

Довольно важным замечанием Минфина по поводу их регистрации стало то, что владелец участка самостоятельно принимает решение о том, необходимо ли ему регистрировать свои постройки. Это касается не только строений. До сих пор не все дачные участки оформлены своими владельцами в собственность. Только то есть, кто хочет продать, подарить или передать имущество по наследству, идут на такую меру.

Регистрация построек

Согласно Гражданскому кодексу право собственности на любую недвижимость возникает с того момента, как она будет официально зарегистрирована. Федеральный закон №122 «О госрегистрации прав на недвижимость и сделок» подробно объясняет аспекты этой процедуры.

Каждое построенное сооружение (чаще всего речь идет о жилых домах и гаражах) не вносится автоматически в базу данных Росреестра. В начале владелец земли получает разрешение на их постройку, а затем с этим разрешением он может оформить недвижимость (в том числе, незавершенное строительство). Если хозяин земельного участка хочет зарегистрировать любую хозяйственную постройку или блок строений, он может обратиться с заявлением в Росрееср или МФЦ. Однако, так как чаще всего у подобного владельца земли нет специального разрешения на постройку сарая, бани или туалета, собственник участка должен обратиться в специализированную организацию, где работают кадастровые инженеры. Заключается договор, по для которого кадастровый инженер выезжает на место и составляет документацию на строения. Вся информация заносится в базу данных государственного кадастра, и после чего объект появляется на публичной кадастровой карте.

Такие случаи — редкость, чаще всего они связаны с ведением коммерческой деятельности, в случае, если регистрация становится необходимой. Услуги кадастровых инженеров стоят недешево. Потому редко кто из обычных граждан прибегает к этот обременительной и никому не нужной процедуре. Нужно иметь в виду, что только после этот процедуры гражданин (как собственник чего строения) обязан платить налог на постройки. Это значит, что волнения дачников по поводу своих дач, необоснованны.

Налог на строения: сколько платить

В случае, если строение все-таки зарегистрировано, то какой налог с него необходимо платить? Таких людей не достаточно много, однако, возможно, кому-то будет интересно: сколько он будет отдавать денег в бюджет при регистрации сарая или бани? Чтобы рассчитать налог, можно воспользоваться несколькими способами:

- Обратиться в местное отделение ФНС (Федеральной налоговой службы). Сотрудник налоговой службы поможет вам, показав вам, как именно необходимо определить налог.

- Обратиться на официальный сайт ФНС. Нужно отыскать функцию «налоговый калькулятор». Далее выбрать из предложенных нужный налог: «на имущество физических лиц». Пройти далее последовательно выбрать: год, область, где находится постройка и ее кадастровый номер. Кадастровую стоимость, которую запрашивает программа, можно отыскать по номеру на Публичной кадастровой карте. В результате, исходя из площади, кадастровой стоимости калькулятор подсчитает сумму налога.

- Самостоятельно рассчитать сумму налога, исходя из данных постройки и норм права.

В Налоговом кодексе России (последняя редакция сначала июня 2018 года), в статье 406 «Налоговые ставки», есть способ расчета имущественного налога. Налог рассчитывается путем умножения суммарной инвентаризационной стоимости на коэффициент:

- Инвентаризационная стоимость до 300 тысяч рублей: налог составляет 0,1%.

- При стоимости объекта от 300 до 500 тысяч, налог составит от 0,1 до 0,3%.

- От 500 тысяч — 0,3-2%.

В случае, если рассчитывать, исходя из кадастровой стоимости, то расчет будет следующим:

- 0,1% от кадастровой стоимости, в случае, если площадь каждой хозпостройки составит не более 50 квадратных метров. Строение должно быть расположено на участке ЛПХ, СНТ или ИЖС.

- 0,5% в отношении прочих объектов.

В отношении налога на имущество региональным властям дана возможность уменьшать его или увеличивать (однако не более, чем в Три раза).

Льготные категории

Льготные категории граждан по имущественному налогу:

- Герои РФ и СССР, имеющие орден славы трех степеней.

- Инвалиды с детства, I и II групп инвалидности.

- Участники Вов.

- Пострадавшие после катастрофы на Чернобыльской АЭС, аварии на ПО «Маяк», после ядерных испытаний в Семипалатинске.

- Военнослужащие, срок службы которых 20 и более лет.

- Члены семей военнослужащих, которые потеряли кормильца.

- Пенсионеры.

- Граждане, которые выполняли интернациональный долг в Афганистане.

- Родители и супруги тех, кто погиб военнослужащих, погибших при выполнении служебного долга.

- Лица, творчество которых применяется в организации выставок.

- Физические лица, во владении которых располагаются постройки. Их площадь не превышает 50 м2. Они располагаются на землях СНТ, ЛПХ, ИЖС.

Как видим, пенсионеры входят в льготную категорию граждан. Льготы учитываются только в том случае, в случае, если собственник постройки обратится с заявлением в отделение налоговой службы. До первого ноября они выбирают любой объект, на который будет распространяться льгота.

Порядок уплаты

Налог на сараи и другие хозпостройки, которые зарегистрированы в Росреестре, рассчитывается налоговыми органами. В случае, если имущество находится в долевой собственности, то налог рассчитывается, исходя из доли каждого. Налогоплательщик получает извещение и платит до 1 декабря того года, который следует за налоговым периодом. Это можно сделать онлайн или в ближайшем банке.

Ремонт и строительство Ремонт и строительство

Ремонт и строительство Ремонт и строительство